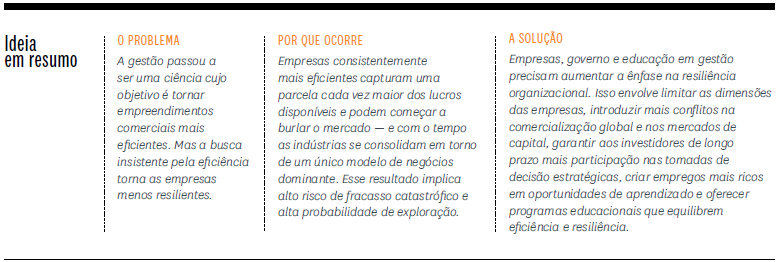

Eliminar o desperdício é o santo graal da ciência da gestão, mas enfatizá-lo causa uma infinidade de problemas. As empresas deveriam dispensar a mesma atenção para a resiliência.

Em seu trabalho referencial de 1776 A riqueza das nações, Adam Smith mostrou que divisão inteligente de trabalho poderia tornar as empresas comerciais extremamente mais produtivas se cada trabalhador assumisse pessoalmente o encargo de construir produtos acabados. Quatro décadas depois, em Sobre os princípios da economia política e taxação, David Ricardo estendeu esse argumento. Segundo ele, como os trabalhadores portugueses produziam vinho com mais eficiência e os trabalhadores ingleses eram mais eficientes na fabricação de tecidos, ambos os grupos trabalhariam melhor se cada um focasse em sua área de vantagem competitiva e se ambos negociassem entre si.

Esses insights não só refletiram como também nortearam a Revolução Industrial, que se tratava tanto de inovações dos processos que reduziam o descarte e aumentavam a produtividade, como da aplicação de novas tecnologias. A ideia de que a forma como organizamos o trabalho pode influir mais na produtividade que o esforço individual, e que a especialização cria vantagem comercial, está impregnada no estudo da gestão até os dias atuais. Nesse sentido Smith e Ricardo foram os precursores de Frederick Winslow Taylor, que introduziu a ideia de que a gestão poderia ser tratada como ciência — iniciando assim um movimento que chegou ao apogeu com W. Edwards Deming, cujo

sistema de gestão de qualidade total foi criado para eliminar todos os rejeitos no processo de produção.

Juntos, Smith, Ricardo, Taylor e Deming transformaram a gestão numa ciência cujo objetivo era eliminar o desperdício — fosse ele de tempo, de material ou de capital. A crença na verdadeira virtude da eficiência nunca diminuiu. Ela está incorporada em organizações multilaterais como a Organização Mundial do Comércio, cujo objetivo é maximizar a eficiência dos negócios. Ela está protegida pelo Washington Consensus via comercialização e liberalização de investimentos estrangeiros diretos, formas eficientes de taxação, desregulamentação, privatização,

mercados de capital transparentes, orçamentos equilibrados e governos que combatem o desperdício. E é divulgada nas salas de aula de todas as faculdades de administração do planeta.

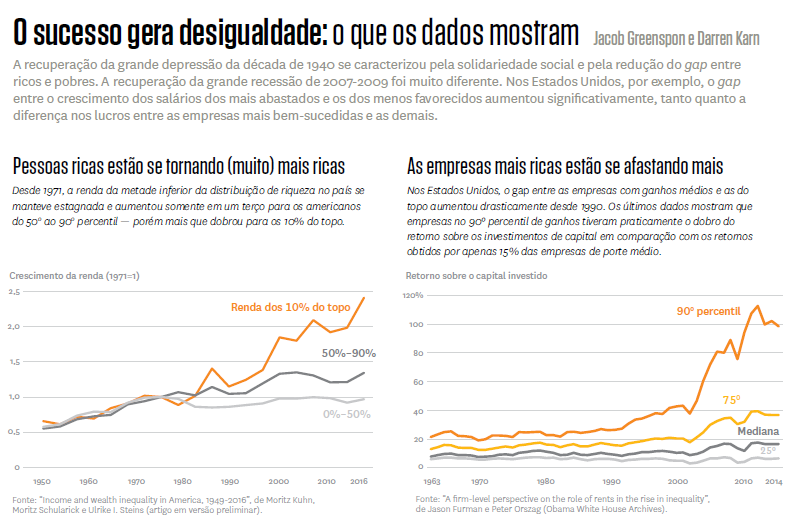

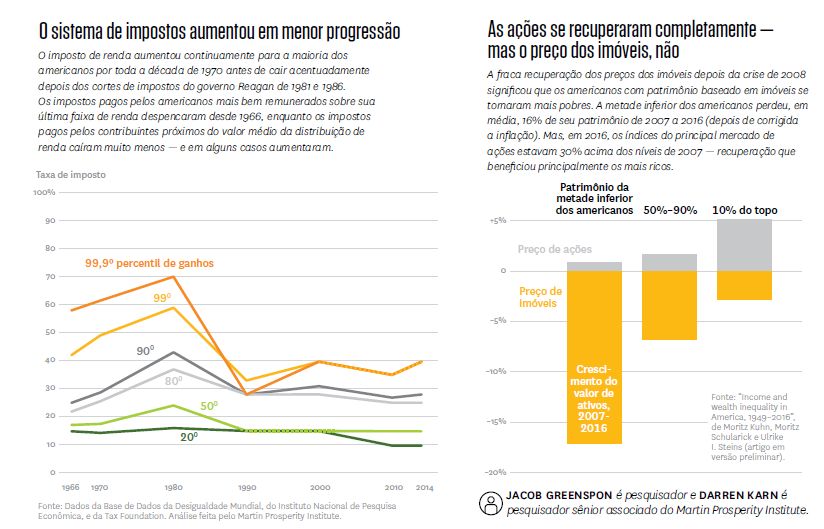

Eliminar o desperdício parece uma meta razoável. Então, por que não queremos que os gestores defendam o uso eficiente de recursos? Como discutiremos, o foco exagerado na eficiência pode produzir efeitos negativos surpreendentes, a ponto de empresas supereficientes terem o potencial de criar a desordem social. Isso porque, à medida que aumenta a eficiência, as recompensas tornam-se cada vez mais desiguais, criando um alto grau de especialização e conferindo ao mercado um poder sempre crescente dos concorrentes mais eficientes. O ambiente de negócios resultante é de alto risco, com altos retornos que acabam nas mãos de um número cada vez mais reduzido de empresas e pessoas — um resultado claramente insustentável. Acredito que a solução é que negócios, governo e educação foquem mais decisivamente numa fonte menos imediata de vantagem competitiva: a resiliência. Isso pode reduzir os ganhos de curto prazo da eficiência, mas produzirá um ambiente de negócios mais estável e equânime a longo prazo. Na conclusão descrevo o que toda agenda de resiliência deve envolver.

Para entender por que é tão perigoso focar com insistência na eficiência, precisamos explorar primeiramente nossas hipóteses mais básicas sobre a distribuição de recompensas nas atividades econômicas.

Os resultados não são realmente aleatórios

Ao prevermos resultados econômicos— renda, lucros e outros —, geralmente assumimos que quaisquer pagamentos no nível individual são aleatórios: ditados pelo acaso. É óbvio que não é assim. As vantagens são determinadas por numerosos fatores, incluindo nossas escolhas. Mas esses fatores são tão complexos que, até onde podemos afirmar, os resultados econômicos podem ser determinados também pelo acaso. A aleatoriedade é uma hipótese simplificadora que se encaixa no que observamos.

Se os resultados econômicos são aleatórios, a estatística mostra que eles devem seguir uma distribuição gaussiana: quando plotados num gráfico, a grande maioria dos pagamentos estará perto da média, e a ocorrência será cada vez menor quanto mais nos afastamos em qualquer direção. Esse resultado é geralmente conhecido como distribuição normal, porque a maioria dos parâmetros que podemos medir segue esse padrão, como altura, peso e inteligência.

Por razões óbvias, ele também é conhecido como curva em forma de sino. À medida que mais pontos são adicionados no gráfico, a normalidade da distribuição se torna cada vez mais evidente.

Como a distribuição gaussiana é muito comum em nosso dia a dia e na natureza, é esperado que ocorra em várias situações. Acreditamos que os resultados são e deveriam ser normalmente distribuídos — não só no mundo físico, mas também no mundo em geral.

Esperamos, por exemplo, que a distribuição da renda pessoal e do desempenho da empresa no âmbito das indústrias seja aproximadamente uma curva gaussiana, e construímos nossos sistemas e dirigimos nossas ações em conformidade. A forma clássica de pensar em determinada indústria, independentemente de como é definida, é que ela tenha um pequeno número de vencedores, um pequeno número de perdedores (que provavelmente sairão do negócio) e muitos concorrentes concentrados na região central. Num ambiente como esse, os maiores ganhos de eficiência são rapidamente apagados enquanto outros os adotam, e à medida que as empresas fracassam, novas empresas as substituem. Essa forma idealizada de concorrência é exatamente o que a política antitruste procura atingir. Não queremos que nenhuma empresa cresça tanto e se torne tão poderosa que altere a configuração da distribuição. E se os resultados realmente seguem uma distribuição aleatória e a vantagem competitiva não dura muito, a competição pela eficiência é sustentável.

Mas a evidência não justifica a suposição de aleatoriedade nos resultados econômicos. Na realidade, os ganhos de eficiência criam uma vantagem duradoura para alguns atores, e os resultados seguem um tipo completamente diferente de distribuição — que recebeu o nome do economista Vilfredo Pareto. Há mais de um século, Pareto descobriu que 20% dos italianos possuíam 80% das terras de seu país. Na distribuição de Pareto, a grande maioria das ocorrências se concentra na extremidade de valores mais baixos e a extremidade de valores mais altos se estende indefinidamente.

Não existe média significativa ou mediana. A distribuição não é estável. Ao contrário do que ocorre na distribuição gaussiana, se adicionarmos mais pontos no gráfico da distribuição de Pareto, ela se torna ainda mais extrema. Isso porque os resultados da distribuição de Pareto, ao contrário da gaussiana, guardam dependência entre

si. Pense, por exemplo, na altura — uma característica pessoal que, como foi mencionado, segue a distribuição gaussiana. O fato de uma pessoa ser baixa não depende do fato de outra ser alta, por isso a altura (de acordo com o

gênero) segue distribuição normal — ou é normalmente distribuída. Agora pense no que acontece quando uma pessoa está decidindo quem vai seguir no Instagram. Ela procura saber quantos seguidores vários prováveis alvos têm. Pessoas com poucos seguidores nem sequer entram no grupo a ser considerado. Por outro lado, pessoas famosas com muitos seguidores — por exemplo, Kim Kardashian, que na última contagem registrou 115 milhões de seguidores — são candidatos atraentes de imediato, pois já têm muitos seguidores. O efeito — muitos seguidores — torna-se a causa de mais efeito: mais seguidores. No entanto, o número de seguidores do Instagram segue a distribuição de Pareto: pouquíssimas pessoas têm a parte do leão dos seguidores e a maioria tem somente alguns seguidores. O número médio de seguidores é de 150 a 200 — uma fração insignificante dos seguidores de Kim Kardashian.

O mesmo raciocínio vale para a riqueza. A quantidade de dinheiro no mundo, em qualquer momento, é finita. Cada dólar na sua mão é um dólar não você ganhar um dólar não é independente do dólar ganho por outra pessoa.

Além disso, quanto mais dólares você tem, mais fácil é ganhar mais. Como diz o ditado, dinheiro atrai dinheiro. Como é bem conhecido, 1% dos americanos mais ricos concentra quase 40% da riqueza do país, e os 90% da base da pirâmide possuem apenas 23%. Os americanos mais ricos são 100 bilhões de vezes mais ricos que os americanos mais pobres. Por outro lado, o americano adulto mais alto tem menos de três vezes a altura do americano mais baixo — o que mais uma vez demonstra que os resultados são muito mais espalhados na distribuição de Pareto.

A polarização é similar na distribuição geográfica da riqueza. Os ricos se concentram cada vez mais em poucos locais. Em 1975, 21% dos 5% de americanos mais ricos viviam nas dez cidades mais ricas. Em 2012, a parcela aumentou para 29%. O mesmo vale para a renda. Em 1966, a renda média per capita em Cedar Rapids, Iowa, era igual à da cidade de Nova York. Atualmente é 37% menor. Em 1978, Detroit emparelhava com Nova York, agora é 38% menor. Em 1980, a renda média per capita em São Francisco estava 50% acima da média nacional, hoje está 88% acima. Os valores comparativos para Nova York são 80% e 172%.

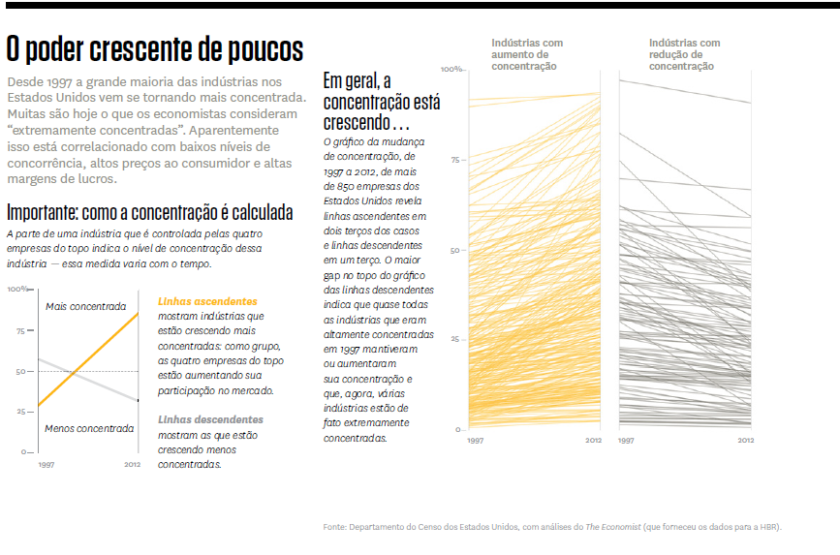

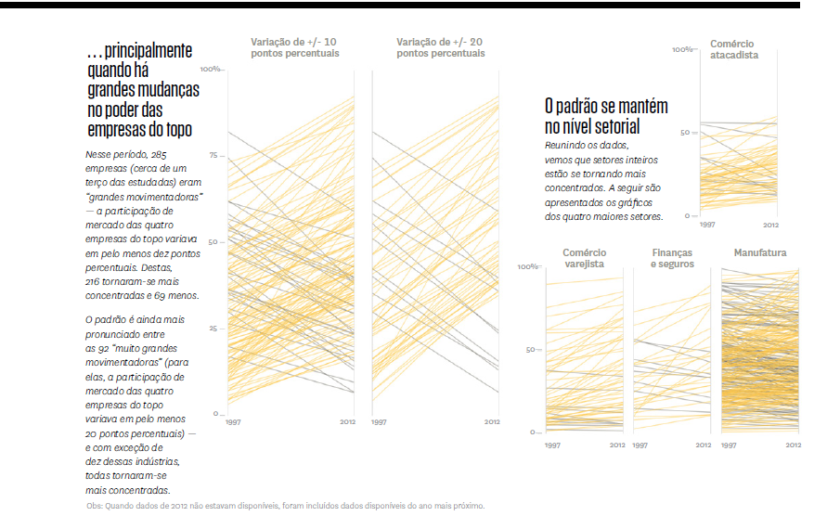

Aparentemente também os resultados de negócios estão mudando para a distribuição de Pareto. A consolidação da indústria é progressivamente mais comum no mundo desenvolvido: cada vez mais os lucros das indústrias se concentram num pequeno grupo de empresas. Por exemplo, 75% das indústrias americanas tornaram-se mais concentradas nos últimos 20 anos. Em 1978, as 100 empresas mais lucrativas captaram 48% dos lucros de toda as empresas de capital aberto juntas, mas em 2015 o percentual foi de incríveis 84% (ver quadro “O poder crescente e poucos”). As histórias de sucesso da chamada nova economia são de certa forma as responsáveis — a dinâmica das plataformas de negócios, onde vantagens competitivas muitas vezes decorrentes de efeitos de rede, rapidamente

converte uma curva gaussiana em uma curva de distribuição de Pareto, como com Kardashian e Instagram. É preciso examinar como a questão da eficiência se insere nessa dinâmica, juntamente com o papel das chamadas monoculturas, e como o poder e o interesse próprio levam alguns atores a enganar o sistema com resultados corrosivos.

A pressão para consolidar

Os teóricos da complexidade, incluindo Bill McKelvey, da UCLA, identificaram vários fatores que sistematicamente

forçam os resultados rumo à distribuição de Pareto. Entre esses fatores estão a pressão sobre o sistema em questão e a facilidade de conexão entre seus participantes. Pense num monte de areia — a ilustração preferida dos teóricos da complexidade. Acrescente milhares de grãos de areia um a um sem provocar um colapso. Cada grão, individualmente, não produz praticamente nenhum efeito. Mas, então, um grão a mais dá início a uma reação em cadeia que faz todo o monte desmoronar. De repente um único grão tem efeito avassalador. No entanto, se o monte de areia estiverem ambiente sem gravidade, ele não desmorona. Ele só desmorona quando a gravidade faz o último grão cair, mudando bruscamente a posição dos outros grãos.

Nos resultados de empresas o equivalente da gravidade é a eficiência. Pense na indústria de gestão de resíduos dos Estados Unidos. Houve época em que havia milhares de pequenas companhias gestoras de resíduos — coletoras de lixo — por todo o país. Cada uma tinha de um a vários caminhões que atendiam a população em determinada área. A lucratividade desses milhares de empresas mostrava distribuição razoavelmente normal. A maioria concentrada em torno da média, com algumas empresas maiores altamente eficientes e com lucros mais altos, e algumas mais fracas com lucros menores.

Foi quando surgiu Wayne Huizenga, fundador da Waste Management (WM). Analisando a estrutura de custos da empresa, ele percebeu que dois grandes fatores eram a aquisição de caminhões (os veículos eram caros, e como eram utilizados intensivamente precisavam ser substituídos com regularidade) e a manutenção e consertos (o uso contínuo tornava esses itens críticos e caros). Cada pequeno ator, por sua vez, comprou caminhões um ou vários de uma vez e montou sua oficina de consertos para atender à sua pequena frota.

Huizenga percebeu que se adquirisse determinada quantidade de rotas em determinada região, duas coisas poderiam acontecer. Ele disporia de uma alavancagem de compra muito maior com os fabricantes de caminhão e poderia adquirir veículos a preços mais baixos. Segundo, ele poderia fechar oficinas individuais de manutenção e criar uma só, muito mais eficiente. À medida que ele prosseguia, o efeito — maior eficiência — tornava-se a causa de mais efeito. Huizenga gerou os recursos para continuar comprando pequenas empresas de coleta de lixo e expandindo sua ação em novos territórios, o que tornou a WM ainda maior e mais eficiente. Isso gerou uma pressão competitiva sobre os pequenos operadores, porque a WM podia entrar em seus territórios e fazer ofertas de compra por preços abaixo do valor de mercado. Essas pequenas empresas tinham somente duas opções: perder dinheiro ou ser vendidas para a WM. O sucesso de Huizenga impôs enorme pressão ao sistema.

Tal qual o desmoronamento do monte de areia, a indústria se consolidou rapidamente. Como principal ator, a WM capturava os maiores lucros, a Republic Services, concorrente e segunda maior fornecedora de serviços de coleta de resíduos, recebia lucros justos e várias outras empresas pequenas operavam praticamente em nível de sobrevivência. A indústria atual está estruturada como uma distribuição de Pareto, e, como vendedora, a WM leva a maior parte. Em 2017, o lucro da empresa superou US$14 bilhões. Huizenga faleceu (em março deste ano) multibilionário.

Se a WM é tão eficiente, por que deveríamos nos opor? Os consumidores não estão todos satisfeitos? E faz alguma diferença se é a WM ou um grupo de pequenas empresas que paga os salários dos funcionários? A resposta é: o modelo supereficiente dominante aumenta o risco de um fracasso catastrófico. Para entender por que, utilizaremos um exemplo da agricultura.

O problema das monoculturas

Houve uma época em que as amêndoas eram cultivadas nos Estados Unidos em vários locais. Mas algumas regiões se mostraram melhores que outras, e como ocorre na maioria dos casos de produção, as economias de escala poderiam advir da consolidação. Como se verificou, o Vale Central da Califórnia é perfeito para o cultivo de amêndoas, e atualmente a região produz mais de 80% das amêndoas do mundo. Esse é um exemplo de negócio clássico, chamado pelos biólogos de monocultura: uma única fábrica se encarrega do produto, uma única empresa domina a indústria, um único software domina todos os sistemas.

Essa eficiência cobra um preço. A indústria de amêndoas projetou suas redundâncias, ou inatividade, e no processo perdeu a proteção que as redundâncias oferecem. Um evento climático local extremo ou um vírus pernicioso acabaria com a maior parte da produção mundial.

E a consolidação tem efeitos destruidores. Todos os botões das amendoeiras precisam ser polinizados num mesmo

período relativamente curto, porque as árvores crescem no mesmo solo e estão sob a ação das mesmas condições climáticas. Isso exige o transporte de colmeias de todo o país. Ao mesmo tempo, o alastramento de epidemias começou a pôr em risco a capacidade da população de abelhas do país de polinizar todas as plantas que precisam delas para produzir. Uma teoria para explicar a epidemia é que como as colmeias para a polinização dessa monocultura estão sendo transportadas por caminhões por todo o país como jamais aconteceu, a resistência das abelhas diminuiu.

O poder e o interesse próprio

Como vimos com a WM, outro resultado de sistemas de eficiência é que os atores mais eficientes se tornam inevitavelmente os mais poderosos. Considerando que os gestores agem substancialmente visando seus próprios interesses, quanto mais eficiente um sistema, maior a probabilidade de ser burlado por atores eficientes — e quando isso acontece, a meta da eficiência deixa de ser a maximização de longo prazo do valor social geral. Mas ao contrário, ela começa a ser construída como uma forma de entregar o maior valor imediato ao ator dominante. Em geral, os gestores agem visando seus próprios interesses, por isso quanto mais eficiente o sistema, maior a probabilidade de ele ser burlado por atores eficientes.

Essa dinâmica se verifica também nos mercados de capital, nos quais importantes tomadores de decisão corporativa se unem aos maiores stakeholders. Funciona assim: investidores institucionais concordam com a remuneração baseada em ações para os executivos seniores. Os executivos então tomam medidas para reduzir a folha de pagamento e cortar gastos de P&D e gastos de capital — tudo em nome da eficiência. As economias imediatas impulsionam o fluxo de caixa e, como consequência, fazem o preço das ações aumentar vertiginosamente. Então esses investidores — principalmente os que negociam ativamente os fundos de investimentos— e os executivos vendem suas participações para realizar ganhos de curto prazo, muito provavelmente retornando à sua participação inicial, depois da resultante queda de preços. Mas seus ganhos têm um custo. Os perdedores mais óbvios são os funcionários dispensados por causa do enfraquecimento financeiro da empresa. Mas perdem também os acionistas de longo prazo, porque o futuro da empresa corre risco. E os consumidores perdem pela qualidade do produto, que é ameaçada na medida em que a empresa reduz os investimentos em melhorias.

Os que defendem o valor para os acionistas argumentam que a competição de novos ingressantes, com produtos e serviços superiores, compensará: os novatos empregarão os funcionários dispensados, os consumidores acorrerão aos seus produtos e os acionistas mudarão para investimentos que prometem melhores resultados. Mas isso pressupõe que o mercado seja altamente dinâmico e que o poder não esteja concentrado nas mãos de poucos atores. Esses pressupostos são válidos em alguns setores. A indústria de linhas aéreas é um deles: os principais ativos

— aeronaves e portões de embarque — são relativamente fáceis de adquirir e descartar. Por isso, sempre que a demanda aumenta, novos atores podem entrar em cena. Mas não é fácil fundar um banco, construir uma fábrica de chip ou abrir uma empresa de telecomunicação. (Ironicamente, a entrada é talvez mais difícil em algumas das áreas mais quentes da nova economia, nas quais a vantagem competitiva muitas vezes está vinculada a efeitos da rede que dão aos incumbentes um poderoso impulso.) E, às vezes, o poder se torna tão concentrado que são necessárias ações políticas para reduzir a influência opressora dos atores dominantes, como no movimento antitruste da década de 1890.

Os negócios de fundos de pensão fornecem um caso particularmente odioso de abuso dos dominantes internos.

Em princípio, os gestores de fundos deveriam competir pela qualidade de suas decisões de investimento de longo prazo, porque é isso que resulta em valor para os pensionistas. Mas 19 dos 25 maiores fundos de pensão nos Estados Unidos, que respondem por mais de 50% dos ativos dos 75 maiores fundos de pensão do país, são monopólios criados e regulados pelo governo. Seus clientes não têm escolha de fornecedor. Se você é professor no Texas, as leis federais exigem que o Sistema de Aposentadoria de Professores do Texas — uma agência do governo — administre seus ativos de aposentadoria. As atividades dos gestores de fundo, portanto, são relativamente seguras desde que não criem problemas de alguma forma óbvia e pública. Eles estão em boa posição para jogar com o sistema.

A forma mais direta de fazer isso é aceitar incentivos (usualmente oferecidos pelos fundos de investimentos) para investir de determinada forma (que beneficie os fundos de investimento). Somente nos últimos dez anos, executivos seniores de dois dos maiores fundos de pensão dos Estados Unidos (devo acrescentar que são monopólios do governo) foram devidamente processados por aceitarem suborno de vários milhões de dólares de fundos de investimentos. Podemos assumir que para cada ocorrência que observamos muitas outras escapam do pente fino

— e é óbvio que o suborno nem sempre é flagrante. Os gestores de fundos de pensão aceitam viagens de luxo que não poderiam pagar do próprio bolso, e muitos deixam seu posto por emprego mais lucrativo em banco de investimentos ou fundo de investimentos.

Uma prática particularmente insidiosa dos fundos de pensão é emprestar ações para fundos de investimentos de venda a descoberto (os fundos de pensão são os maiores emprestadores), e em troca disso os gestores de

fundos ganham taxas relativamente modestas que os ajudam a atingir suas metas de retorno. As práticas permitem que os fundos de investimentos criem volatilidade nos mercados de capital, gerando oportunidades para os negociantes, mas comprometendo a capacidade de gestão de longo prazo dos líderes empresariais. Os pensionistas são prejudicados, enquanto os gestores de fundos de investimentos e de fundos de pensão se beneficiam.

A mão invisível da concorrência leva as pessoas que defendem seus próprios interesses a maximizar valor durante todo o longo prazo somente em mercados muito dinâmicos nos quais os resultados realmente são aleatórios. E o próprio processo de concorrência trabalha contra isso enquanto estiver focado exclusivamente na eficiência de curto

prazo que, como vimos, garante a alguns atores uma vantagem que, muitas vezes, é bastante duradoura. À medida que esses atores ganham participação no mercado, eles ganham também poder de mercado. Isso permite que eles ganhem valor em seu próprio benefício, retirando valor em vez de criá-lo.

Como a sociedade pode evitar que o processo aparentemente inevitável de entropia eficiente assuma o controle?

Precisamos estar mais atentos à fonte menos valorizada da vantagem competitiva mencionada anteriormente: a resiliência.

Em busca da resiliência

Resiliência é a capacidade de se recuperar de dificuldades — voltar à antiga forma depois de um choque. Considere

a diferença entre estar adaptado a um ambiente (que é o que a eficiência produz) e ser adaptável às mudanças do

ambiente. Os principais aspectos que caracterizam sistemas resilientes são: diversidade e redundância, ou inatividade — que a eficiência procura destruir.

Para limitarem a proliferação lenta da eficiência e encorajar a resiliência, as organizações devem:

Limitar a escala. Na política antitruste, desde o início da década de 1980 a tendência foi de relaxar seu cumprimento para favorecer a eficiência. Na verdade, nos Estados Unidos e na União Europeia “o aumento de eficiência” é considerado legítima defesa de uma operação contestada com base no fato de que ela levaria a um excesso de concentração — mesmo se os benefícios desse ganho de eficiência fossem acumulados somente por alguns atores poderosos.

Temos de reverter essa tendência. O domínio do mercado não é um resultado aceitável, mesmo se atingido por meios legítimos como crescimento orgânico. Não foi bom para o mundo a Facebook ter usado o poder financeiro de seu negócio central para financiar sua subsidiária, a Instagram, para destruir a Snapchat. Não foi bom a Amazon ter acabado com todos os outros varejistas. Não foi bom a Intel ter tentado esmagar a AMD há décadas, oferecendo descontos aos fabricantes de computadores para não usar os chips da AMD, e não foi bom a Qualcomm ter tido conduta similar nos últimos anos. Nossa política antitruste precisa ser muito mais rigorosa para garantir uma concorrência dinâmica, mesmo que isso signifique menor eficiência líquida.

Introduzir o conflito. Em nossa busca para tornar nossos sistemas mais eficientes, eliminamos todos os conflitos.

É como se estivéssemos tentando criar uma sala absolutamente asséptica, eliminando todas as bactérias. As coisas vão bem até entrar um novo microorganismo — provocando o caos nos habitantes agora indefesos.

Para evitar essa armadilha, empresas e governo precisam se envolver numa imunoterapia comum. Em vez de mantermos o conflito fora do sistema, devemos injetar conflito produtivo nos momentos certos e nos lugares certos para fortalecer a resiliência do sistema.

Menos barreiras ao comércio internacional, por exemplo, não deve ser visto como mercadoria pura. Embora David Ricardo tivesse identificado claramente os ganhos de eficiência provenientes da comercialização, ele não previu o impacto nos resultados de Pareto. Os legisladores deveriam impor algumas barreiras comerciais para garantir que os mercados nacionais não sejam dominados por poucas empresas massivas, mesmo que essa dominação pareça produzir o máximo de eficiência. Pequenas padarias francesas estão protegidas de séria concorrência por um conjunto surpreendente de regulamentações. O resultado: embora não sejam baratas, as baguetes francesas são, indiscutivelmente, as melhores do mundo. As barreiras não tarifárias do Japão praticamente inviabilizam a entrada de fabricantes de carros estrangeiros no mercado, mas isso não impediu que o Japão criasse algumas das mais bem-sucedidas empresas automobilísticas globais.

O conflito é igualmente necessário nos mercados de capital. O objetivo atual dos reguladores dos EUA é maximizar a liquidez e reduzir os custos das transações. Isso significou que primeiro eles permitiram que a Bolsa de Valores de Nova York (NYSE, na sigla em inglês) adquirisse inúmeras outras bolsas e depois que a própria NYSE fosse adquirida pela Intercontinental Exchange. Maior concentração aumentaria o ritmo com que os proprietários bilionários de fundos de investimentos já na extremidade mais distante da distribuição de Pareto da riqueza negociassem em poucos, mas cada vez maiores mercados, e gerassem resultados de Pareto ainda mais extremos. Os reguladores dos EUA deveriam tomar medidas mais similares às da UE, que impediu a fusão dos dois maiores atores da Europa, a Bolsa de Valores de Londres e a Bolsa Alemã. E deveriam parar de colocar obstáculos na forma como novos atores procuram estabelecer novas transações, porque esses obstáculos só solidificam o poder de atores consolidados. Além disso, as vendas a descoberto e a volatilidade que produzem poderia ser drasticamente reduzida se o governo proibisse os fundos de pensão do setor público (como o Sistema de Aposentadoria dos Funcionários Públicos da Califórnia e o Fundo Mútuo de Aposentadoria do Estado de Nova York) de emprestar ações.

Promover o capital pacientemente. O capital investido por acionistas comuns é supostamente uma aposta de longo prazo: uma vez que ofertado, a empresa nacionalmente detém o capital para sempre. Na prática, no entanto, é franqueado a qualquer pessoa adquirir esse capital no mercado de ações sem permissão da empresa, o que significa que este pode ser um investimento de curto prazo. Mas o capital de longo prazo é muito mais útil para a empresa que está tentando criar e implantar uma estratégia de longo prazo, que o capital de curto prazo. Se você me der US$ 100, e disser que você pode mudar a forma como eles deverão ser usados com 24 horas de antecedência, na prática esse dinheiro não terá para mim o mesmo valor se você dissesse que posso usá-lo como quiser durante dez anos. Se o período de retenção de ações desejado do investidor Warren Buffett fosse, como ele brinca, “para sempre”, enquanto o fundo de investimento de arbitragem quantitativa da Renaissance Technologies retém os investimentos

por somente alguns milissegundos, o capital de Buffett teria maior valor de mercado que o da Renaissance.

A despeito da diferença de valor para a empresa, aos dois tipos de investimento de capital são atribuídos exatamente os mesmos direitos. Isso é um erro: deveríamos restringir os direitos de voto ao período em que o capital fica retido. De acordo com essa abordagem, cada ação ordinária daria a seu titular o direito de posse de um voto por dia, até 3.650 dias, ou dez anos. Se você mantivesse a posse de 100 ações por dez anos, poderia votar pelas 365 mil ações. Se você vendesse essas ações, o comprador teria direito a 100 votos no dia da compra. Se o comprador se tornasse um titular de longo prazo, isso no final lhe daria direito a 365 mil votos. Mas se o comprador fosse um ativista de fundos de investimento como a Pershing Square, cujo período de retenção é medido em meses, os juros dos investidores de longo prazo afogariam sua influência na estratégia, muito adequadamente. Alocar direitos de voto dessa forma recompensaria os acionistas de longo prazo fornecendo um tipo mais rentável de capital. E seria extremamente difícil para os ativistas de fundos de investimentos assumirem o controle efetivo das empresas, porque no momento em que adquirissem uma ação, seus direitos seriam reduzidos a um único voto.

Alguns argumentam que isso ajudaria a estabelecer a má gestão. Não é verdade. Atualmente, investidores que estão insatisfeitos com a gestão podem vender seus direitos de propriedade de uma ação juntamente com direito a um voto. De acordo com o sistema proposto, os investidores insatisfeitos ainda poderiam vender seu direito de propriedade de uma ação juntamente com o direito de um voto. Mas se muitos acionistas estiverem satisfeitos com a gestão, e um ativista quiser ganhar dinheiro fácil forçando a empresa a vender ativos, cortar investimentos em P&D ou tomar outras medidas que pudessem prejudicar seu futuro, a capacidade de coletar direitos de voto do ativista, para impulsionar essa agenda, seria reduzida.

Criar bons empregos. Em nossa busca pela eficiência, chegamos a acreditar que o trabalho de rotina é um gasto a ser minimizado. As empresas investem pouco em treinamento e desenvolvimento de habilidades, utilizam mão de obra temporária ou em tempo parcial, criam um cronograma apertado para evitar “horas extras” e projetam funções que requerem poucas habilidades para pagar salários muito mais baixos. Isso ignora o fato de que o trabalho não é apenas custo. Ele é também um recurso que pode ser produtivo — e a forma atual de administrá-lo diminui essa produtividade e ao mesmo tempo reduz o custo do dólar.

E se focarmos em produtividade de longo prazo? E se, em vez de projetarmos atividades que exigem pouca habilidade, projetarmos atividades produtivas e de alto valor? Em The good jobs strategy, Zeynep Ton, do MIT, descreve como algumas lojas de descontos duplicaram seus empregados recrutando funcionários mais envolvidos e mais capacitados, melhorando o atendimento ao cliente, diminuindo a rotatividade e aumentando vendas e lucros, tudo isso levando a mais investimentos. Um elemento decisivo, mas contraintuitivo, da estratégia é afrouxar um pouco o ritmo dos funcionários para poderem ter mais tempo de atender os clientes de formas não previstas, mas geradoras de valor.

Não só as empresas se beneficiam com a estratégia de oferta de bons empregos. O modelo de mão de obra barata é extremamente oneroso para a economia em geral. Quando cortam os custos do trabalho, empresas como a Walmart não fazem mais que transferir para os contribuintes as despesas tradicionalmente suportadas pelos empregadores.

Estudo recente do Congresso avaliou o impacto no orçamento federal de uma única loja da Walmart com 200 pessoas. Verificou-que, por causa dos baixos salários, cada funcionário custava ao contribuinte US$ 2.759 por

ano (em dólares de 2018) em benefícios como subsídios para alimentação e energia, habitação, assistência médica e créditos de impostos federais. Com 11 mil lojas e 2,3 milhões de funcionários, a eficiência da mão de obra muito elogiada da empresa carrega uma etiqueta de preço realmente alta.

Ensinar resiliência. A educação em gestão foca prioritariamente na busca pela eficiência — e treina os alunos em técnicas analíticas que utilizam abordagens de curto prazo para medir essa qualidade. Como resultado, os recém-formados se consideram preparados para criar (inadvertidamente, creio eu) empresas extremamente eficientes,

mas na maioria delas falta resiliência.

Não há dúvida de que reitores, professores e estudantes de gestão divergem. Mas os currículos mostram o contrário. As finanças ensinam a correr atrás de estruturas financeiras eficientes. A gestão custo-eficiente é o objetivo da contabilidade gerencial. Os recursos humanos pregam a eficiência na gestão de pessoal. O marketing trata de identificar segmentos e vender de forma eficiente. A gestão de operações dedica-se a aumentar a eficiência das fábricas. O objetivo mais abrangente é maximizar valor para o acionista.

É claro que nada disso é mau em si. Toda corporação deve maximizar valor para o acionista — a muito longo prazo.

O problema é que o que define o valor para o acionista atualmente é a capitalização de mercado. Da mesma forma,

as reduções nos custos de mão de obra neste trimestre é o que define a eficiência. E a estrutura ideal de capital para o ambiente operacional este ano é o que define a distribuição eficiente do capital. Todas elas são formas de curto prazo de avaliar outputs de longo prazo.

Se continuarmos a promover essas abordagens de curto prazo, os gestores procurarão maximizá-las, apesar do custo da resiliência de longo prazo. E ativistas de fundos de investimentos assumirão o controle das empresas e as levarão a agir de formas aparentemente muito eficientes se julgadas por defensores do curto prazo. Esses fundos serão aplaudidos pelos reguladores e consultores institucionais representantes de votos, que continuarão a pensar que suas ações não influenciam a produção de empresas mais frágeis.

Para o bem do futuro do capitalismo democrático, a educação da gestão deve tornar-se uma voz a favor da resiliência.

Em seu trabalho de 1992 The end of history and the last man, Francis Fukuyama defende que o tema central da história moderna é a luta entre o despotismo e o que hoje conhecemos como capitalismo democrático. O último certamente leva vantagem, mas é difícil afirmar que venceu a guerra, como afirmou Fukuyama. Diariamente encontramos evidências de que a eficiência econômica, que tradicionalmente sustentou o capitalismo democrático, não está conseguindo distribuir os ganhos concomitantes. A dura realidade da distribuição de Pareto ameaça a crença central dos eleitores de que a combinação de democracia e capitalismo pode melhorar a vida da maioria das pessoas ao longo do tempo. Nosso sistema é muito mais vulnerável e muito menos justo que gostaríamos que fosse. Isso precisa mudar.